微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

原标题:主业盈利还填不上炒股亏损的“窟窿”,不务正业的“股神”们跌落神坛

因受到2018年以来A股市场震荡下行的影响,往年依靠证券投资“副业”扮靓财务报表的“炒股达人”们纷纷跌落神坛。

从上市公司2018年中报披露情况来看,诸多上市公司折戟证券投资,甚至个别上市公司主业盈利还填不上炒股亏损的巨大“窟窿”。

“成也萧何,败也萧何”

随着2018年中报业绩的披露,上市公司“炒股”亏损的案例渐次浮出水面。截至8月2日,亏损额最大的当属上海莱士。

根据上海莱士披露的业绩快报,公司2018年上半年主营业务收入9.61亿元,同比增长10.77%;扣非净利润3.05亿元,同比增长约12.30%。但因证券投资产生的公允价值变动损益和投资收益合计-13.78亿元,导致净利润产生亏损8.55亿元。

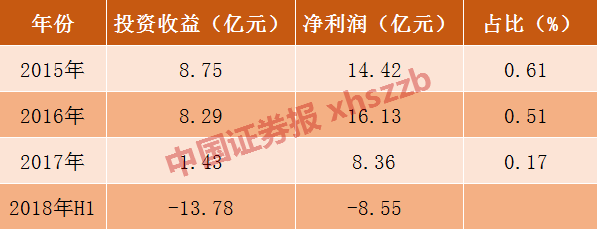

正所谓“成也萧何,败也萧何”,回望2015-2017年,上海莱士一度凭借“炒股”赚取了丰厚的非经常性收益。从历年年报中“持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益”一项中可以窥见这家昔日的“股神”公司是如何跌落神坛的。

上海莱士近年炒股收益

之所以造成如此巨额亏损,缘于上海莱士大手笔认购了多个信托计划的劣后级份额。

根据此前公告,2017年3月、2017年11月,上海莱士先后动用3.33亿元、1.80亿元认购了厦门国际信托的金鸡报晓3号劣后级份额、陕国投的持盈79号劣后级份额。这两个信托计划的资金最终用于购买兴源环境(300266)股票,今年2月-7月,兴源环境在停牌前后股价遭遇11个跌停,上海莱士多次追加补仓资金后无力挽回,最终于7月13日提前终止这两个信托计划,这两项投资实际亏损高达8.34亿元。

上海莱士2017年11月以2.5亿元认购的另一信托计划持盈78号,购入的则是万丰奥威股票,今年2月以来万丰奥威股价也大幅下挫,上海莱士多次追加补仓资金共计约1.4亿元,截至目前上海莱士暂未公告终止该计划。

因上海莱士尚未复牌,在上海莱士发布业绩预亏公告之后,多家基金公司已经下调了上海莱士的估值,调整后的估值范围在12.46-12.81元/股不等。

上海莱士并非孤例。

前几年把炒股“副业”经营得风生水起的兰州黄河,7月30日晚间披露的2018年半年报也显示,上半年公司净亏损3158.81万元,同比下降546.34%。而亏损的主要原因亦是炒股。数据显示,兰州黄河共计投资了8家上市公司计入交易性金融资产,2018年上半年全数亏损。

虽然上半年啤酒市场企稳回升,公司啤酒和麦芽业务明显回暖,但证券投资账面收益为亏损4634.57万元,主业盈利难抵炒股亏损。

多家公司爆出证券投资失利

由于今年以来A股市场整体表现不佳,今年上半年爆出炒股亏损的上市公司数目不在少数。

WIND数据显示,截至8月2日已正式披露中报的上市公司中,共有23家公司直接参与了证券投资。梳理中报可以发现,2018年上半年不少上市公司证券投资均遭遇亏损。

如中钢国际投资了重庆钢铁及CUDECO两家公司,最初投资成本为10.94亿元,2018年初账面价值为6.87亿元,而截至6月30日上述投资的账面价值进一步缩水至5.37亿元。再如,投资近2亿在A股市场的建新矿业也因标的股价的震荡下跌,报告期内证券投资损失达325万元。除此以外,云图控股、群兴玩具等上市公司的证券投资也出现了不同程度的亏损。

值得注意的是,上述统计中还没有包括尚未正式公布中报的公司。其他一些公司也披露了上半年证券投资进展公告。弘业股份此前也已经公告,截至6月30日,受二级市场系统性风险影响,公司已处置的证券投资收益约-620万元,将减少公司2018年度上半年的利润总额约620万元。

考虑到市场调整尚未结束,而此前的投资标的也未完全变现,一些上市公司也同时提示需要注意下半年的风险。弘业股份就表示,因二级市场股价波动频繁,故对2018年度的影响尚存在不确定性。下半年公司将进一步强化投资研究及风险控制。

“不务正业”乱象引担忧

一直以来,上市公司炒股买房买理财等“不务正业”的行为屡被诟病。WIND数据显示,上市公司2017年年报中,共有465家公司披露了证券投资情况,投资标的不止包括A股,还包括新三板、金融债、国债、货币基金、可转债、企业债等。今年以来,又新增了多家上市公司审议通过了关于开展证券投资业务的议案。

多位市场人士表示,多数上市公司提出开展证券投资业务时,通常会表明“在不影响正常经营及风险有效控制的前提下,使用自有闲置资金进行证券投资,以提高公司的资金使用效率,增加资金收益”,初衷无可非议,但在实际运作中,罔顾风险的押注型投资并不鲜见,上市公司制定的证券投资内控制度也往往形同虚设。

在对上海莱士发出的关注函中,深交所就要求公司董事会说明证券投资的内部审批流程是否合法合规,内部控制制度是否有效运行。

与此同时,市场上也不乏个别主业不振、热衷于证券投资来博取盈利的上市公司,这些公司在牛市时可以粉饰财务报表,但在市场调整时就会显现更大的财务危机。

武汉科技大学金融证券研究所所长董登新表示,如果上市公司投资于产业链具有上下游关系、能够产生战略协同效应的标的,那么自然无可厚非,但如果沉迷于炒股赚快钱,过度参与和主业无关的投资,很可能有损核心业务的竞争力。并且,股市起起伏伏也会造成上市公司业绩的大起大落,导致股市波动风险被进一步放大。

与上市公司炒股常被同时提及的还包括上市公司热衷炒房。数据显示,超过千家上市公司持有投资性房地产,引发了市场对于炒房占据上市公司资源、影响主业核心竞争力的担忧。

财经观察人士朱邦凌认为,上市公司投资风险已经成为”灰犀牛”之一。上市公司炒房炒股、投资理财产品的规模不在小数。随着市场去杠杆的推进,上市公司的财务投资风险也被暴露出来。

关注中国财富公众号